Die Bankenkrise (Auszug aus „Die Grosse Digitalmaschinerie“ S. 102 – 113)

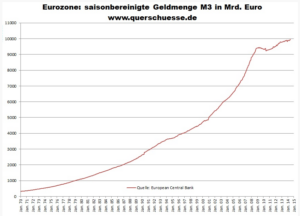

Um einen Eindruck von der zerstörerischen Gewalt und dem Ausmaß der Bankenkrise zu bekommen, schaut man sich am besten die Entwicklung der Geldmengen M0, M1, M2 und M3 an, beispielsweise in dem Zeitraum seit Aufkündigung der Goldbindung des Dollar nach der Vereinbarung von Bretton Woods durch R. Nixon im Jahre 1971, so wie etwa Paul Mason sie darstellt (S. 141).

Zu Erläuterung: M0 nennt man die Menge des im Umlauf befindlichen Bargelds, also Münzen und Banknoten; M1 ist die Menge des Bargeldumlaufs plus Sichteinlagen (Guthaben) bei Banken; M2 ist Menge M1 plus kurz- und mittelfristig (zwei Jahre) festgelegtes Geld; und Menge M3 ist M2 plus alle erdenklichen Formen von „virtuellem“ Geld in Gestalt von Anteilen an Geldmarktfonds, Geldmarktpapieren und Bankschuldverschreibungen.

Grundsätzlich muss man sich klarmachen: Geld ist erbrachte wirtschaftliche Leistung, die vom Erbringer dieser Leistung nicht direkt konsumiert wird. In einer florierenden Wirtschaft steht dieses ersparte Geld für Investitionen zur Verfügung, abgesehen von Beträgen, die vielleicht von Privatpersonen für die Altersversorgung vorgesehen sind, und die erst später konsumiert werden sollen. Aber auch diese können in Form von Krediten ja dem wirtschaftlichen Kreislauf zur Verfügung gestellt werden. Genaugenommen müssen sie das sogar, bzw. eine stabile wirtschaftliche Lage mit positiven Zinssätzen ist darauf angewiesen, dass das gesparte Geld auch auf der anderen Seite an Kreditnehmer verliehen wird – wer sollte sonst die Zinsen bezahlen. Wenn die Summe der Geldvermögen die Summe der Kredite übersteigt, kommt es also zu einem Liquiditätsüberhang, und dadurch mehr oder weniger zwangsläufig zu niedrigen Zinsen, möglicherweise sogar, wenn durchsetzbar, bis in den negativen Bereich hinein. Das ist die heutige Situation an den Finanzmärkten. Aber wie kommt es zu diesem Liquiditätsüberhang?

Unbestrittenerweise wird die Größe der Geldmenge von der Zentralbank bestimmt. Das von privaten Banken geschaffene Giralgeld macht aber einen viel höheren Anteil der Geldmenge aus als das von der Zentralbank im Umlauf gebrachte Bargeld, weshalb deren steuernder Einfluss sich auf die Festsetzung der Zinsen für Kredite an die Privatwirtschaft beschränkt, bzw. auf die Guthabenzinsen für Bargeldeinlagen. Das Steuerungsziel der Zentralbank besteht in einer solchen gesamtwirtschaftlichen Situation darin, die Banken zur Ausgabe von Krediten zu motivieren, bzw. umgekehrt in inflationären Situationen durch Erhöhung der Zinsen eine zu starke Kreditnachfrage zu dämpfen. Die Banken sollen in der heutigen Lage also mit Krediten freigebig sein – die Kreditnachfrage bleibt aber dennoch zu schwach, trotz der extremen Niedrigzinsen, und bereits negativer Einlagezinsen für Einlagen von Banken bei der Zentralbank.

Die Geldmenge, multipliziert mit ihrer Umlaufgeschwindigkeit, soll nach der Geldmengentheorie die Summe der wirtschaftlichen Transaktionen bestimmen, die das Sozialprodukt bilden; das Sozialprodukt stellt also die Verwendung des Geldes dar. Da nach dieser Theorie die Zentralbank die Geldmenge bestimmt, hat sie einen bestimmenden Einfluss auf das Wirtschaftswachstum: sie muss nur die Geldmenge erhöhen, und schon wächst die Wirtschaft – jedoch, wie sich gezeigt hat, ist die Realität offenbar eine andere.

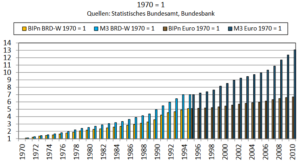

Die Geldmenge M3 ist seit den 1970er Jahren immer schneller gewachsen als das Bruttoinlandsprodukt (BIP), und war 2010 bereits doppelt so groß.

Wie ist das zu erklären? Nun, offenbar dadurch, dass das Geld nicht oder nur zum kleineren Teil zur Finanzierung des Sozialprodukts verwendet wird, sondern zur Finanzierung nationaler und internationaler Finanztransaktionen. Damit kann diese Geldverwendung nicht auf dem Arbeitsmarkt nachfragewirksam werden; sie führt also nicht zum Anstieg von Beschäftigung, sondern zum Anstieg der Werte nicht industriell vermehrbarer Vermögenswerte, wie etwa von Immobilien in ausgesuchten Wohnlagen, Sammlerobjekten, Aktien, Finanzinvestitionen, Kapitalanteilen, und allen sonstigen inzwischen gut bekannten Spekulationsobjekten.

Auch das verlangt wiederum nach einer Erklärung. Der Ökonom Gunther Tichy hat sich dieser Fragestellungen ausführlich angenommen: handelt es sich bei den extrem niedrigen Zinsen – die ja in der Tat für die gesamte beobachtete Geschichte der Ökonomie extrem und außergewöhnlich sind – um eine „Enteignung der Sparer“[1], wie in der Presse häufig zu lesen, die nur einer fehlgeleiteten Politik der Europäischen Zentralbank zu verdanken ist? Warum führen die extrem niedrigen Zinsen nicht zu einem Anstieg des BIP, und damit zu steigender Nachfrage nach Beschäftigung? Warum wird vornehmlich spekulativ und in Finanzprodukte investiert, statt in die Realwirtschaft? Haben wir es hier etwa mit einen „Phänomen der Wohlstandsgesellschaft“ zu tun, weshalb – unter der Annahme dass der Wohlstand anhält – auch für alle Zukunft mit Niedrigzinsen, Investitionszurückhaltung und Arbeitskräfteüberschuss zu rechnen ist?

In einem Buchbeitrag zeigt Tichy[2] zunächst, dass die Wirtschaft kaum noch Fremdkapital nachfragt; die europäischen (nicht-finanziellen) Kapitalgesellschaften haben in den letzten zweieinhalb Dekaden in einem von drei Jahren Finanzierungsüberschüsse erzielt, davon die wohlhabenderen alten EU-Mitglieder sogar in jedem zweiten Jahr. In den wohlhabenderen europäischen Industriestaaten ist also ein Trend zu Finanzierungsüberschüssen zu erkennen, wovon eingangs ja bereits die Rede war. Seit 1999 „hat die Verschuldung der Unternehmen zwar um 66% zugenommen, ihre Finanzanlagen expandierten jedoch noch stärker, nämlich um 71%. (…) Indirekter Beweis für Finanzierungsüberschüsse, zumindest der großen Firmen, sind die Medienberichte über hohe Liquidität, die vielzitierten „Kriegskassen“ für den Kauf der Konkurrenten, Start-Ups oder Unternehmensteilen, daraus resultierend die kräftig steigenden Fusionen und der Rückkauf eigener Aktien,“[3] davon war vorne bereits die Rede.

Auch die privaten Haushalte erzielen anhaltend hohe Sparüberschüsse; der Finanzierungssaldo ist, wie Tichy zeigt, bis 2013 und derzeit ja noch immer erheblich höher als der Finanzierungsbedarf der Kapitalgesellschaften. In diesem Zusammenhang ist in den Medien zwar wesentlich häufiger von Überschuldung der privaten Haushalte sowie der Unternehmen die Rede, dabei wird aber meist übersehen, dass es die aggregierten Größen sind, die letztlich für das Zinsniveau verantwortlich zu machen sind, die Schulden vieler Haushalte und Unternehmen werden von Ersparnissen per Saldo eben übertroffen. Die entstandenen und sich weiter verschärfenden Ungleichheiten in Vermögen und Einkommen unterstützen offensichtlich diesen Trend.

Zur Konjunkturwirksamkeit von Zinssenkungen, die nach den Wachstumsmodellen der traditionellen Volkswirtschaftslehre für einen vollen und effizienten Einsatz der Produktionsfaktoren sorgen, bemerkt Tichy: „Sinkende Zinssätze führen cet. par. bloß dann zu steigenden Investitionen, wenn zugleich die gesamtwirtschaftliche Nachfrage steigt. Dass sinkende Zinssätze solches bewirken ist aber keineswegs gesichert, da Sparen eher einkommens- und Investitionen eher kapazitätsabhängig sind und auf sinkende Zinssätze eher wenig reagieren.“[4] Tichy weist zum Beleg hin auf „eine lange Tradition von Erklärungen“ von Ökonomen, darunter etwa J. M. Keynes[5] und C. von Weizsäcker[6].

Tichy geht davon aus, dass „die weltweit (geplanten) Finanzierungsüberschüsse anhalten“, weil die Industrie wegen der zu verzeichnenden Nachfrageschwäche sich auf Ersatzinvestitionen beschränken wird, die für eine etwa notwendig werdende Ausweitung des Produktionspotenzials ausreichen, und weil „Vorsichtsmotiv, Vermögensverteilung und Alterung“ für eine zumindest gleichbleibend hohe Sparquote sprechen. Und „… auch die Finanzierungsüberschüsse der übrigen Welt zeigen wenig Tendenz zu einer Verringerung. (…) Geht man davon aus, dass die US-amerikanischen Spardefizite, die derzeit als die wichtigste ‚Senke‘ für die weltweiten Sparüberschüsse dienen, reduziert werden, wird sich die Situation weltweit sogar verschärfen.“ (S. 51) Tichy verweist folgerichtig auf die zweifelhaften Erfolgsaussichten einer „Disziplinierung“ der Verschuldungsbereitschaft von Staaten: „Dass die negativen Finanzierungssalden des Staates (Budgetdefizit), die derzeit die wichtigste ‚Senke‘ des jeweiligen nationalen Finanzierungsüberschusses, in der ganzen EU (zugleich) verringert werden sollen, verschärft die schon bestehenden Verwerfungen erheblich.“ (S. 53)

Wie weit die Verzweiflung der Zentralbanken angesichts ihres Unvermögens zur Ankurbelung der Kreditvergabe, der Investitionen und der Nachfrage reicht, mögen die Diskussionen um ein „Helikoptergeld“ deutlich machen, eine Maßnahme, die offenbar von einigen Ländern ernsthaft in Erwägung gezogen worden ist. Weil der indirekte Stimulus zur verstärkten Konsumation über die Kreditvergabe der Banken offensichtlich nicht hinreicht, solle man Geld direkt an private Haushalte transferieren.[7]

Im Zusammenhang mit der Suche nach wirksamen Maßnahmen zur Stimulation des Konsums sind offenbar auch Bestrebungen zur Abschaffung des Bargeldes zu sehen, das die Durchsetzung von Zinssätzen im deutlich negativen Bereich bis dato ja unmöglich machen würde, denn es bestünde dann die Möglichkeit der Flucht ins Bargeld (weshalb offenbar schon die Umsätze mit Tresoren stark gestiegen sind). Ist das Bargeld aber abgeschafft, muss Geld entweder zu Negativzinsen auf den Konten belassen werden, mit der Aussicht dass es kontinuierlich weniger wird, oder es wird eben konsumiert, also mehr oder weniger zwangsweise, wie man sich an der Stelle bewusst machen muss. Ob die Notwendigkeit zu einer dermaßen drastischen Zwangsmaßnahme zur Steigerung des Konsums, der nach Adam Smith noch als der letzte und eigentliche Zweck allen Wirtschaftens verstanden wurde, als Indiz zu wirklich säkularen und nie da gewesenen Veränderungen in dieser Sphäre des Wirtschaftens gesehen werden darf, wenn sie denn tatsächlich realisiert werden sollte?

Alles in allem scheinen die Indizien erdrückend, die die Erscheinungen der letzten zwei Dekaden als jedenfalls mitverursacht durch eine säkulare Nachfrageschwäche nach industriell vermehrbaren Gütern verständlich werden lassen, und dies vermutlich an vorderster Stelle. Mit den gleichzeitig auftretenden technologischen Produktivitätssteigerungen führt dies eben zum globalen Trend eines Arbeitskräfteüberangebots, das den Trend zur Nachfrageabschwächung seinerseits wieder verstärkt. Es wären eben vornehmlich die einkommensschwachen Schichten der Erwerbsbevölkerung, die Einkommen weit überproportional direkt in Konsum umsetzten, würden sie nur über entsprechendes Einkommen verfügen. Die Bezieher höherer Einkommen präferieren dagegen zu größeren Proportionen superiore Güter, die nicht unbedingt industriell gefertigt sein müssen, sondern im Gegenteil eben häufig in den typischen Prestigegütern mit Seltenheitswert bestehen, die ihren Wert gerade dadurch haben, dass sie auf der Welt nur selten oder gar nur ein einziges mal vorkommen („Gitarre von Jimi Hendrix“, Kunstwerke, Automobile mit Historie etc.).

Die „Savings Glut“, die Sparschwemme, bringt die Banken nun ganz offensichtlich um ihr traditionelles Geschäftsmodell, das ja einfach darin bestand und besteht, Geldeinlagen aufzunehmen, und diese zu einem höheren Kredit- als Einlagezinssatz zu verleihen. Ihr Geschäft besteht traditionell darin, für die Sparer eine vertrauenswürdige Anlaufstelle zu sein, der sie ihre Spargroschen anvertrauen mögen, in der Hoffnung, diese dann auch inklusive des vereinbarten Zinses eines Tages wiederzusehen, und auf der anderen Seite sorgfältig die Kreditnehmer daraufhin zu überprüfen, ob sie in der Lage sind, einen gegebenen Kredit auch inklusive Zinsen in der vereinbarten Laufzeit zurückzuzahlen.

Was tun sie aber nun, wenn die Kreditnachfrage zurückgeht, und das auf den Konten liegende Geld nicht mehr im erforderlichen Umfang gewinnbringend angelegt werden kann, um die laufenden Sparverträge zu bedienen, und die laufenden Kosten zu decken?

Es ist nun vorauszuschicken, dass diese Vorgänge an anderer Stelle bereits ausgiebigst beleuchtet und bestens verstanden und dargelegt worden sind, so dass einer weiteren Betrachtung und Beschreibung der Bankenkrise nichts wirklich Neues abgewonnen werden kann. Es geht hier also nur darum, diese Vorgänge in den hier hergestellten Zusammenhang zu stellen, um möglichst deutlich werden zu lassen, dass an eine „Heilung“ oder Erholung oder Wiederbelebung der ehemals „gesunden“ freien sozialen Marktwirtschaft nicht wirklich zu denken ist; dazu ist der Prozess der Degeneration der ehedem wohlstandsfördernden Lebenssäfte des Kapitalismus wohl zu weit fortgeschritten. Und, was deren Widerbelebungsaussichten angeht, ist es ja auch so, dass die Konturen eines „besseren“ und „höheren“ Modells der Organisation von Wirtschaft und Gesellschaft schon so weit sichtbar geworden sind, dass eine Wiederbelebung der Erhartschen Wirtschaftswunderwelt als Rückschritt und Verzicht auf eine fast schon greifbar nahe, klügere und attraktivere Zukunft und Lebenswelt verstanden werden müsste; diese wird allerdings noch fördernde Unterstützung, Ermunterung und eine Art Schwangerengymnastik erfahren müssen, bis es eines Tages vielleicht so weit kommt, dass auch Hilfe bei dem weitaus dramatischeren Vorgang der Geburt notwendig werden könnte.[8]

Wie Paul Mason hervorhebt, wurde die Tendenz der kapitalistischen Entwicklung zur Finanzialisierung und dem sich schließlich einstellenden Ablauf einer Finanzkrise schon von Karl Marx beschrieben; der Kredit erhalte dann die Funktion, die Ausbeutung „zum reinsten und kolossalsten Spiel- und Schwindelsystem zu entwickeln und die Zahl der den gesellschaftlichen Reichtum ausbeutenden Wenigen immer mehr zu beschränken.“[9] In der Tat: besser ist das, was sich im Laufe der 1980er Jahre allmählich zusammenbraute, und in der globalen Finanzkrise ab 2007 dann sichtbar wurde, wohl kaum auf den Nenner zu bringen.

Der Journalist Harald Schumann[10] etwa hat schon 2008 die wesentlichen Mechanismen dieser verhängnisvollen Abfolge von Ereignissen beschrieben, und wenn man sie sich lesend wieder vergegenwärtigt, ist es schwer nicht dem Eindruck zu verfallen, dass hier etwas geschehen ist, das hätte verhindert werden müssen und können, das sich auf „Gier“, auf Schuld und Versagen einzelner identifizierbarer Akteure oder Institutionen zurückführen lässt, und man mag sich wünschen, dass diese dafür dann auch zur Verantwortung zu ziehen sind, den entstandenen Schaden ersetzen und wiedergutmachen müssen, und ihrer gerechten Strafe zugeführt werden, sodass die Welt dann auch wieder in ihre gute Ordnung zurückfinden kann. Aber so einfach wird es nicht sein, auch wenn in einzelnen Fällen strafrechtlich relevantes schuldhaftes Verhalten durchaus identifizierbar sein mag. Der große historische Trend aber ist wohl dermaßen mächtig und unaufhaltsam, dass das individuelle menschliche Gerechtigkeitsempfinden hier wird zurückstehen müssen, und man tut besser daran, den Blick auf die vielschichtigen Ströme der unterliegenden Ereignisse zu richten.[11]

Auch Schumann sieht den Beginn dieser Entwicklungen in der Aufgabe des Systems der festen Wechselkurse der westlichen Industrieländer 1973, also Europas, Japans und Amerikas. Die bis dahin installierten Kapitalverkehrskontrollen verschwanden damit, aber es wurde kein Ersatz durch eine internationale Aufsichtsbehörde geschaffen. Der Operationsraum der Finanzindustrie war dadurch von den nationalen Märkten auf praktisch die ganze Welt ausgeweitet worden. Es wurden also Finanztransaktionen rund um den Globus, rund um die Uhr und in wesentlich höheren Volumina und auf vorher nicht eröffneten Geschäftsfeldern möglich; es konnten die Währungsdifferenzen oder deren erwartete Verläufe zum Geschäft gemacht werden, mit vergebenen Krediten konnte wiederum gehandelt und Geschäft generiert werden, und aus den Schwankungen der Aktienkurse wurde Profit generiert, indem man mit enormen Summen auf einen bestimmten Verlauf wettete. Diese Entwicklungen im Finanzsektor wurden natürlich gespeist und befeuert durch die gleichzeitig anschwellenden Vermögen bei Unternehmen, Privatpersonen oder deren Vermögensverwaltern, sodass das hier erzielte Volumen sich von der Entwicklung der Realwirtschaft abkoppelte und einige Jahre vor Beginn der Bankenkrise mit 140 Billionen Dollar etwa dem Dreifachen der weltweiten Wirtschaftsleistung entsprach. Die Zahlen für die Entwicklung nach der Finanzkrise bis heute schwanken, doch soll das Volumen der weltweiten Kreditderivate nun das 17fache Volumen (610 Bill. Euro) des Volumens der Privatwirtschaft (35 Bill. Euro) erreicht haben, und das gesamte weltweite Finanzvolumen inzwischen sagenhafte 2.300 Billionen Euro, also das 65-fache der Realwirtschaft.[12]

Die Privatisierung der Altersversicherung sowie generell ein „Aufstieg institutioneller Investoren (Versicherungen, Investmentfonds, Pensionsfonds)“ haben diesen Trend natürlich zusätzlich befeuert und getragen. Und während man noch im September 2007, also kurz vor Ausbruch der Bankenkrise, versuchte glauben zu machen, dass die private die staatliche Rente „schlägt“[13], wird dies naturgemäß heute anders gesehen. Wie W. F. Haug hervorhebt, wurden mit der Privatisierung der Alterssicherung die dafür eingesetzten Mittel „zu einer abhängigen Variablen des Aktienmarktes und zu einer weiteren Profitquelle für die privaten Finanzinstitutionen gemacht.“ Die aggregierten Rentenbeiträge, die ja sehr „realwirtschaftlichen“ kapitalisierten Arbeitslohn darstellen, wurden „größtenteils in fiktives Kapital eingetauscht“; diese waren dann „an den Finanzoperationen, die der Finanzkrise ihre explosive Kraft gab, (…) beteiligt wie andere Geldvermögenskonglomerate.“[14]

Was ist nun mit „Geldvermögenskonglomerate“ gemeint – es sind etwa die berüchtigten CDS, „Credit Default Swaps“, oder CDOs, „Collateralized Debt Obligations“. Wozu benötigen Banken CDS? Banken dürfen nur in einem festgelegten Umfang Geld ausleihen, der sich durch ein prozentuales Verhältnis zu ihrem Eigenkapital bemisst; in der Regel muss das Eigenkapital der Bank acht Prozent der ausgegebenen Kredite ausmachen, damit die Bank im Falle von Zahlungsunfähigkeit ihrer Schuldner mit diesem Kapital haften kann. Wenn nun eine Bank Anlegern Papiere anbot, in denen diese sich verpflichteten, die Zahlungsverpflichtungen von ausgefallenen Schuldnern zu übernehmen, und dafür von der Bank eine feste Gebühr erhielten, konnte die Bank die mit den ausgegebenen Krediten verbundenen Risiken aus den Büchern verschwinden lassen. Anleger und Bank teilten sich Risiken und Gewinn sozusagen, und die gesetzlichen Auflagen der Banken bei der Kreditvergabe konnten dadurch unterlaufen werden. Dadurch begann, wie Schumann beschreibt, der Umfang der ausgegebenen Kredite förmlich zu explodieren.

Mit CDO bezeichnet man nun all die Finanzinstrumente, die „zu der Gruppe der forderungsbesicherten Wertpapiere (Asset Backed Securities) und strukturierten Kreditprodukte gehören.“[15] CDOs bestehen meist aus einem Bündel festverzinslicher Wertpapiere, die natürlich ebenfalls mit Ausfallrisiken zu bewerten sind, je höher das Ausfallrisiko, umso niedriger die Bewertung. Die Bewertung wiederum wurde von privaten Ratingagenturen vorgenommen, die die berühmt-berüchtigten Bewertungen zwischen „Triple A“ (AAA, bestens) und D (Zahlung eingestellt) für diese Papiere vergaben. Mit diesen CDOs ließen sich nun Tausende einzelner Kreditverträge bündeln, und vor allem ließen sich die mit den einzelnen Kreditverträgen verbundenen Risiken verschleiern und vom ursprünglichen Kreditgeber immer weiter entfernen, sodass dieser sich schließlich um die realen Risiken kaum noch sorgen musste. Und so kam es dazu, dass die Banken „auf breiter Front die Kriterien bei der Kreditvergabe“ senkten, und vornehmlich in den USA Hypothekenkredite an Kreditnehmer mit geringster Bonität vergeben wurden, ja man drängte ihnen die Kredite förmlich auf. Dadurch boomte natürlich der Immobilienmarkt, die Häuserpreise stiegen unaufhörlich, und die Neu-Immobilienbesitzer begannen ihre Immobilien wie eine Bank zu betrachten, die sie ihrerseits wieder als Sicherheit für Kredite einsetzen konnten, um sich sonstige Konsumausgaben zu ermöglichen.

Wenn man es als Finanzindustrieller nun geschickt genug anstellt, kann man all die Risiken, die jedem Insider dieser windigen Geschäfte nur zu deutlich bewusst gewesen sein müssen, früh genug an ahnungslose „Investoren“ weiterreichen, die dann die letzten Dummen sind, die den Schaden zu tragen haben, wenn am Ende das ganze Kartenhaus zusammenbricht. Um sich die Bedeutung dieser Vorgänge für die innere moralische Verfasstheit dieser einstmals vorbildlichen und in ihrer Seriosität Maßstäbe setzenden Instanz der Wirtschaft klarzumachen, muss man sich den Umfang dieser betrügerischen Geschäfte vor Augen führen, den diese angenommen haben, die über rund zehn Jahre anhielten und nicht etwa von einigen kleinen Betrügern durchgeführt wurden, die die Ausnahme von der Regel des ehrwürdigen Kaufmanns waren; bis Ende Juni 2007 soll der nominale Wert der mit CDS verbundenen Kredite unvorstellbare 42 Billionen Dollar betragen haben.[16] In dieser Zeit sind rund 15 Milliarden Dollar an Boni pro Jahr an die aktivsten Antreiber und Profiteure dieses Schwindelsystems gezahlt worden.

Eine Zerstörung von Kapital durch das Platzen von spekulativen Blasen ist im Laufe der Geschichte des Kapitalismus immer wieder vorgekommen, und ist geradezu typisch für seinen krisenhaften Entwicklungsverlauf. Es haben sich dann immer wieder neue Betätigungsfelder und neue Möglichkeiten der Investition aufgetan, die eine neue Phase der Entwicklung und des Aufschwungs einläuteten. Das scheint dieses Mal aber anders zu sein: „Auf den globalisierten Märkten wird der frühere Wachstumswettbewerb immer mehr durch einen Verdrängungswettbewerb abgelöst – eine für Überakkumulation und fehlende Massenkaufkraft charakteristische Situation.“[17] Und dies liefert in der Konsequenz wiederum Nahrung für die Annahme, dass die „Finanzialisierung“ so wesentlich und „so fortgeschritten ist (…), dass die Rückkehr zum sog. Produktivkapitalismus nicht länger möglich ist.“[18]

Es ist vermutlich nur die Tatsache, dass bis dato eben nur dieses verblichene Bild des „guten“, des produktiven, ehrlichen, optimistischen und mit einer heiteren Grundstimmung sich präsentierenden Kapitalismus zur Verfügung steht, das als Norm für das gelten kann, was sein soll und „richtig“ ist, weshalb die Hoffnung auf eine Wiederbelebung dieser Zeiten nicht verblasst; allenfalls oder auch darin aufgehend ist es die Hoffnung auf Freiheit und kreative Entfaltung etwa in der Gründung eines Start-Ups, von denen nur jedes zehnte so lange überlebt, dass es schließlich den Appetit eines Global Players anregt, es sich einzuverleiben, und dem erfolgreichen Gründer ein sorgenfreies Leben ermöglicht. Auf der anderen Seite sind es die schlechten Erfahrungen mit dem Staat sowohl in der untergegangenen DDR als auch in der vorherigen NS-Zeit, die alle Ideen einer möglichen attraktiven Zukunft doch immer wieder an die regulativen Instrumentarien von Markt, Privatinitiative und freiwilliger Kleinteiligkeit zurückverweisen, und vor größeren, kohärenteren und verantwortungsmächtigeren Entwürfen von wirtschaftlichen und gesellschaftlichen Gebilden zurückschrecken lassen.

Aber, wie im weiteren Verlauf deutlich gemacht werden soll, werden die für die nähere und fernere Zukunft anstehenden Aufgaben wohl nur von sozialen Konstrukten von der Größe und Mächtigkeit eines demokratischen und von seinen Bürgern aktiv unterstützten und mitgetragenen Staates gemeistert werden können, was die Vorstellung und Möglichkeit, dass es auch supranationale Gebilde sein können, die, mit supranationalen Aufgaben und Kompetenzen ausgestattet, diese Aufgaben mit übernehmen können, keineswegs ausschließt; in bestimmten Hinsichten ist sogar ganz das Gegenteil der Fall; hier wird internationale Kooperation essentiell sein.

Unterdessen scheint die Bankenkrise keineswegs überwunden. Die Gründe für die aufkommenden Nöte der Banken, die ja in der unterliegenden sättigungsbedingten Kapitalschwemme liegen, sind mit den getroffenen Regulierungen nach dem offenen Ausbruch der Bankenkrise keineswegs beseitigt; die Hoffnungen, dass sich wie im Gefolge der diversen Maßnahmen des „New Deal“ durch F. D. Roosevelt ab 1933 eine Wiederbelebung der Realwirtschaft und eine damit verbundene Belebung der Kapitalnachfrage einstellt, haben sich bisher nicht erfüllt, und schon tauchen erste Bestrebungen auf, die getroffenen Regulierungen trotz der ja noch lebhaft vor Augen stehenden katastrophalen Folgen wieder zu lockern.[19] Angesichts der Tatsache, dass der oberste Währungshüter Europas, der Präsident der Europäischen Zentralbank Mario Draghi höchstselbst die Frage aufwarf, ob Europa und vor allem Deutschland nicht „overbanked“20] seien, es also zu viele Banken gebe, ist dies eine offenbar nur zu verständliche Verzweiflungsmaßnahme. Den Banken steht nach Zeiten exzessiver Gewinne möglicherweise das Schicksal einer „Marktbereinigung“ bevor, die zumindest ein Teil ihnen als selbstständig am Markt operierende Einheiten nicht überleben dürften.[21]

[1] Die WELT titelte am 13.4.2016: „Die schleichende Enteignung der deutschen Sparer“. In diesem Artikel wurde ein den Sparern „entgangener“ Gesamtbetrag genannt, zu unterstellender Weise nach der folgenden Logik: Da Preise für eigentlich alles in der kapitalistischen Ökonomie Marktpreise sind, bis auf die Kapitalzinsen, die durch Metaphysik oder Geldnaturrecht bei mindestens 3% festgelegt worden sind, lässt sich leicht ausrechnen, welcher Betrag den deutschen Sparern entgangen ist: nämlich bis Ende 2016 343 Mrd. Euro, 2450 Euro pro Kopf. Bei dieser Rechnung wird leider nicht die Instanz genannt, die diesen Betrag aufzubringen hätte, wenn die Nachfrager nach Krediten dafür ja offenbar ausfallen. Vielleicht kann man diese Aufgabe ja den Banken schmackhaft machen. [Stand 31.01.2017]

[2] G. Tichy: Vom Kapitalmangel zur Savings Glut: ein Phänomen der Wohlstandsgesellschaft? Marburg 2016

[3] A.a.O., S. 43

[4] Tichy (2016) S. 38. Tichy weist in einer Fußnote darauf hin, dass die im S&P 500 enthaltenen Firmen 2001-2010 eigene Aktien im Wert von 3 Bill. $ zurückgekauft haben. In Europa, wo Aktienrückkäufe weniger verbreitet sind, machten sie bei den im DAX erfassten Unternehmen 2013 immerhin 19 Mrd. Euro aus.

[5] J. M. Keynes: The general theory of employment, interest and money, New York 1936

[6] C. C. Weizsäcker: Staatliches Gewaltmonopol, Staatsverschuldung und individuelle Vorsorge, Walter-Adolf-Jahn-Vorlesung, Universität St. Gallen

[7] So wurde im Juli 2016 spekuliert, ob Japan das erste Land sein werde das Helikoptergeld „vom Himmel regnen“ lässt. [Stand 31.02.2017]

[8] Das sog. „Beschleunigungsmanifest“ der jungen Autoren Nick Srnicek und Alex Williams ist zu weiten Teilen mit der hier entwickelten Argumentation zur Deckung zu bringen, wie noch zu zeigen sein wird. Die entscheidende Frage wird letzten Endes die nach dem konkreten sozio-techno-ökonomischen Modell sein, das die systemischen Zwänge der renditegetriebenen Technikanwendungen hinter sich lässt.

[9] Mason (2015) S. 88. Mason zitiert Marx aus: Das Kapital, Band 3, S. 457. Der an der Universität Mailand lehrende Philosoph Diego Fusaro veröffentlichte am 27.01.2017 einen kleinen Artikel mit dem Titel: „Der Albtraum des Kapitalismus ist wahr geworden. Acht Milliardäre sind so reich wie die Hälfte der Weltbevölkerung“.

[10] Schumann, H., Grefe, Ch.: Der globale Countdown. Köln 2008

[11] R. Zelik erhebt in diesem Sinne Vorwürfe gegen die G8-Staaten: „Tatsächlich haben die G8-Staaten in den letzten drei Jahren nichts Wesentliches unternommen, um zumindest die offensichtlichsten Ursachen der Finanzkrise zu bekämpfen. Trotz Obamas Change-Rhetorik haben die Finanzmärkte weiter völlig freie Hand bei ihren spekulativen Geschäften. Das westliche Krisenmanagement hat sich darauf beschränkt, große Privatvermögen durch staatliche Hilfspakete vor Verlusten zu schützen. Auf diese Weise wurden zwar die großen Banken und Stockholders gerettet, die strukturellen Probleme hingegen weiter vertieft.“ In einer Fußnote verweist Zelik auf die Position von Autoren, die die Finanzkrise mit tieferliegenden Krisen verschränkt sehen: „Verschiedene Autoren (vgl. Bischoff u.a. 2011, Altvater 2010) haben darauf hingewiesen, dass die Finanzkrise mit tieferliegenden Krisen verschränkt ist, die sich durch politisches Krisenmanagement kaum lösen lassen. Die Aufblähung der Finanzmärkte hat in diesem Sinne mit einer strukturellen Überkapitalisierung zu tun und dem Mangel an produktiven Investitionsmöglichkeiten.“ Tatsächlich: Solange die adäquate Antwort darauf nicht gefunden ist, würde „politisches Krisenmanagement“ nur die darauf abzielende Entwicklung verschleppen, oder auch: etwas mehr Zeit kaufen, um das von Streeck eingeführte Bild zu verwenden. Zelik, R.: Nach dem Kapitalismus? Hamburg 2011, S. 8

[12] „In my view, derivates are financial weapons of mass destruction, carrying dangers that, while now latent, are potentially letal.” So war die inzwischen zu Berühmtheit gelangte Aussage von Warren Buffet. Ein Projekt, die Größenverhältnisse der Geldmengen zu visualisieren, hat Ende 2015 J. Desjardins durchgeführt, unter dem Titel: „All of the World’s Money and Markets in One Visualization“.

[13] „Die private schlägt die staatliche Rente“, titelte Dyrk Scherff in der FAZ vom 19.10.2007, und rechnete vor, dass die Rentenkasse „doppelt so viel“ überweisen könnte, hätte sie die Beiträge am Kapitalmarkt angelegt. http://www.faz.net/aktuell/wirtschaft/wirtschaftspolitik/altersvorsorge-die-private-schlaegt-die-staatliche-rente-1488441.html [Stand 02.02.2017] . Das sieht man heute anders: „Teure Produkte, kaum Zinsen – diese Situation lässt derzeit an dem Konzept der privaten Altersvorsorge zweifeln“, heißt es im Begleittext einer Sendung des NDR mit dem Titel: „Abkehr von der Riester-Rente“ vom 25.10.2016. Diese Einsicht sei inzwischen auch bei der SPD angekommen: „Ralf Stegner gibt ein Scheitern der Riester-Rente unumwunden zu: „Damals hat man auch Erwartungen gesetzt, die sich nicht erfüllt haben“, räumt der stellvertretende Bundesvorsitzende ein.“ Die Schuld versucht man dann aber doch wieder der EZB zuzuschieben, die für die „politisch gewollten“ unglaublich niedrigen Zinsen verantwortlich sei. Dass der Kapitalmarkt mit diesen unglaublichen Mengen an herumvagabundierendem Kapital überfüllt ist, scheint die Vorstellungswelt hin und wieder noch immer zu überfordern.

[14] W. F. Haug: High-Tech-Kapitalismus in der großen Krise. Hamburg 2012, S. 113

[15] So die Definition des „Börsenlexikon“; [Stand 02.02.2017]

[16] Schumann / Grefe geben diesen Wert an mit Bezug auf Daten der Bank für Internationalen Zahlungsausgleich. Die Summe von 42 Billionen Dollar überzeichne das versicherte Kreditvolumen, dokumentiere aber den Umfang der Trennung von Risiko und Kreditvergabe.

[17] K. G. Zinn: Die Keynessche Alternative. Hamburg 2008, S. 31

[18] Meyerson / Roberto 2009, S. 58, aus W. F. Haug (2012), S. 119

[19] Auch DER SPIEGEL online berichtete am 06.02.2017 von den Bestrebungen der EU-Kommission, die Verbriefungsmärkte zu reaktivieren, also die Praxis der Streuung von Kreditrisiken wiederzubeleben, um die Limitierung der Kreditvergabe der Banken durch Koppelung an deren Eigenkapital zu unterlaufen. Man hofft so, „die Versorgung der Wirtschaft mit Krediten erleichtern. Denn über Verbriefungen können Banken Kreditrisiken streuen und damit aus ihren Bilanzen auslagern.“ Dass es die Banken sind, die unter mangelnder Kreditnachfrage durch Kunden mit ausreichender Bonität leiden, und nicht etwa die Wirtschaft unter mangelnder Versorgung mit Krediten, scheint man noch immer nicht verstanden zu haben. Solche Maßnahmen können nur den Sinn haben, Kredite an wenig kreditwürdige Kunden zu vergeben, mit der Absicht, die damit verbundenen Risiken so weit zu streuen, dass erneut von den erkennbaren Risiken möglichst weit entfernte Käufer den Schaden zu tragen haben, wenn nicht wiederum als letzte Instanz der Steuerzahler. [Stand 06.02.2017]

[20] „Draghi fordert Banken zu Reformen auf: Der Präsident der Europäischen Zentralbank (EZB) sieht die Schuld an der schlechten Ertragssituation der Banken nicht nur bei sich und mahnt stattdessen, es gebe einfach zu viele Banken.“ Bericht der „Wirtschaftswoche“ vom 22.09.2016. [Stand 06.02.2017]

[21] Der Ökonom Rudolf Hickel sieht die Wirtschaft angekommen „Im Minuszinskapitalismus“. Hickel liefert eine brillante Analyse der entstandenen Situation und die Alternativlosigkeit der Niedrigzinspolitik der EZB, hofft aber unverdrossen auf die Möglichkeit der Abkehr von der „Austeritätspolitik“ und einer Wiederbelebung des Produktivkapitalismus. In: Blätter für deutsche und internationale Politik 11/2016, S. 83-90